Flash Note

Korrelation und Diversifizierung

- Veröffentlicht am

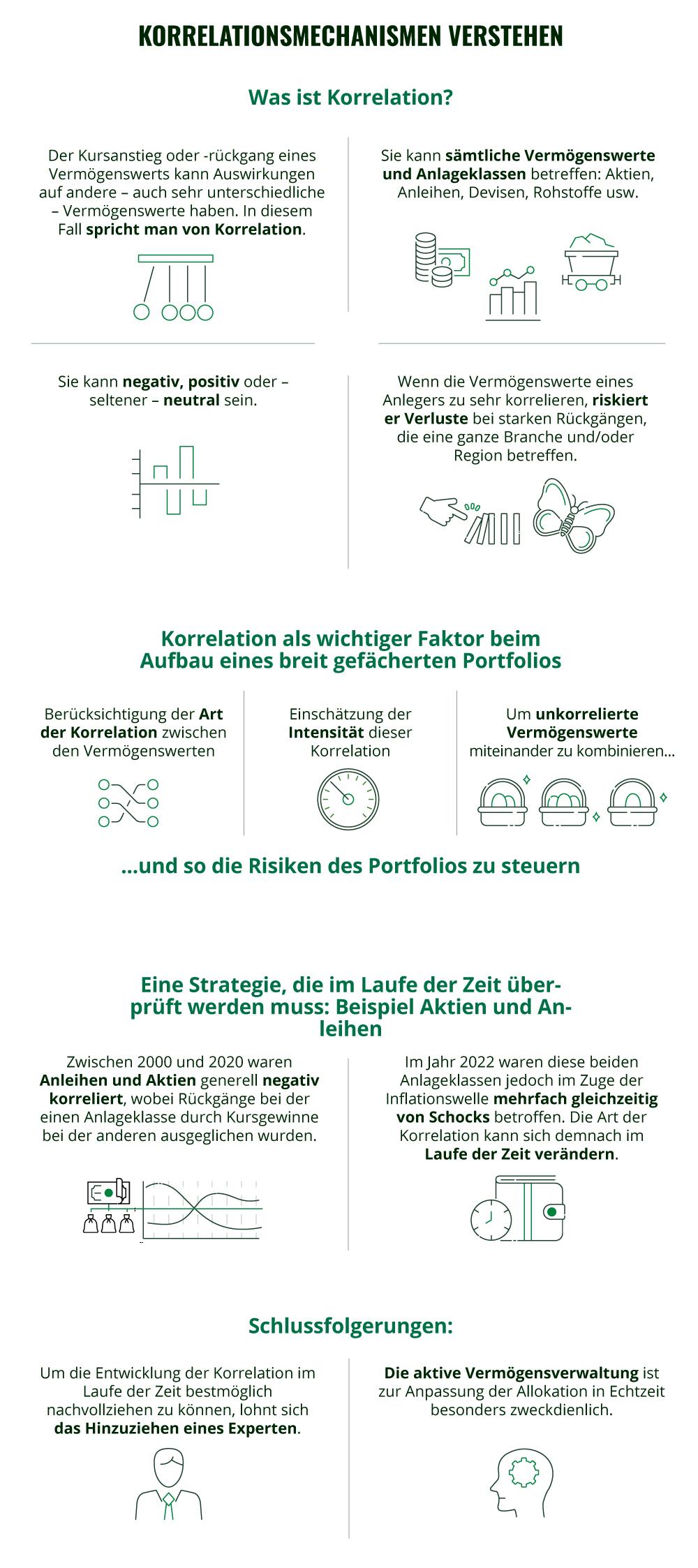

Um die Auswirkungen der Volatilität der Märkte auf ihr Portfolio zu verringern, sollten Anleger ihre Anlagen sorgfältig auswählen und breit streuen. Dazu ist es wichtig, dass sie die Korrelation zwischen den Finanzinstrumenten verstehen, in denen sie investiert sind.

Was ist Korrelation?

Korrelation bedeutet, dass ein Kursanstieg oder -rückgang eines Vermögenswerts direkte und spürbare Auswirkungen auf andere – auch sehr unterschiedliche – Vermögenswerte haben kann.

Nutzung von Korrelationen im Rahmen einer Diversifizierungsstrategie

Indem Anleger unkorrelierte Vermögenswerte kombinieren, können sie die spezifischen Risiken einzelner Anlagen sowie die Schwankungen ihres Portfolios reduzieren. Dies ermöglicht es ihnen, potenziell stabilere Renditen zu erzielen. So ist es beispielsweise möglich, Aktien und Staatsanleihen zu kombinieren. Dabei wird davon ausgegangen, dass diese beiden Anlageklassen eine geringe bzw. sogar negative Korrelation zueinander aufweisen, wie dies in den vergangenen zwanzig Jahren größtenteils der Fall war.

Eine Strategie, die im Laufe der Zeit überprüft werden muss

Allerdings kann sich die Korrelation zwischen Vermögenswerten im Laufe der Zeit ändern. Deshalb ist es wichtig, sie regelmäßig zu prüfen. Zwischen 2000 und 2020 entwickelten sich Anleihen und Aktien tendenziell gegenläufig, wobei Rückgänge bei der einen Anlageklasse durch Kursgewinne bei der anderen ausgeglichen wurden. In Zeiten fallender Aktienindizes boten Anleihen Anlegern daher einen gewissen Vermögensschutz. Im Jahr 2022 waren jedoch sowohl Aktien als auch Anleihen mehrfach gleichzeitig von Schocks betroffen. Diese beiden wichtigen Anlageklassen, die das Marktgeschehen bestimmen, bewegten sich angesichts des Inflationsdrucks in die gleiche Richtung. Deshalb ist es wichtig zu wissen, welche Faktoren dazu führen können, dass sich ihre Korrelation im Laufe der Zeit ändert.

Ein Anleger, der in die Aktie mit der niedrigsten Korrelation zum Cac 40 investieren möchte, könnte sich beispielsweise für Aktien von Hermès oder Véolia entscheiden, die im Jahr 2021 die geringste Korrelation zum französischen Leitindex aufwiesen. Im Jahr 2022 hingegen hatten Thales und TotalEnergies* die geringste Korrelation zum Cac 40.

*Thales + 59,49% - TotalEnergies + 33,69% - Cac 40: -12 %

Dies zeigt: Die Berücksichtigung von Korrelationen bei der Portfoliodiversifizierung kann zur Verringerung von Risiken beitragen, indem man die Anlagen auf verschiedene Vermögenswerte und Anlageklassen wie Aktien, Anleihen, Rohstoffe, Währungen und Immobilien verteilt.