Quartalsbericht

Fonds-Update – Carmignac Patrimoine

- Veröffentlicht am

-

Länge

2 Minuten Lesedauer

Verschlechterung der weltwirtschaftlichen Lage

Weltweit verzeichnen immer mehr Volkswirtschaften eine Kontraktion, da die Inflation allmählich die Gewinnmargen und die Kaufkraft unter Druck setzt, während höhere Zinssätze zu schwierigeren Finanzbedingungen sowohl für die Privathaushalte als auch für die Unternehmen sorgen. Infolgedessen gestaltet sich das globale makroökonomische Umfeld aktuell schwieriger als zu Beginn des Sommers.

Wenngleich an den Finanzmärkten im dritten Quartal 2022 eine starke Erholung zu verzeichnen war, hielten die Zentralbanken an ihrer Absicht fest, der Inflation „um jeden Preis“ Einhalt zu gebieten. China bleibt eine Ausnahme, da die Regierung weiterhin Maßnahmen ergreift, um das Wirtschaftswachstum zu unterstützen, das von der Fortführung der „Null-Covid-Politik“ in Mitleidenschaft gezogen wird.

Wie haben wir in diesem Umfeld abgeschnitten?

Die Abruptheit, mit der die Zentralbanken ihre Leitzinssätze erhöhten, um die Inflation einzudämmen, führte an den Finanzmärkten zu Chaos. Dort waren alle Anlageklassen von der Volatilität betroffen, auch diejenigen, die als weniger risikobehaftet gelten. Angesichts dessen verfolgten wir während des Quartals eine konsistente Strategie, um entsprechend unserem Mandat die Auswirkungen der volatilen Finanzmärkte auf das Portfolio zu begrenzen.

-

Positive Performancefaktoren im dritten Quartal

Unser begrenztes Aktienexposure (15% im Durchschnitt)

Die Kursanstiege russischer Vermögenswerte1 in unserem Portfolio, die wir bei Ausbruch des Krieges in der Ukraine nicht verkauften konnten, nach der Wiederaufnahme des Handels bei russischen Anleihen im August

-

Negative Performancebeiträge im dritten Quartal

- Unsere Position in Gold, die wir eingegangen waren, um das Risiko einer weiteren geopolitischen Eskalation zu steuern, litt unter steigenden Realzinsen und einem erstarkenden US-Dollar

- Unsere Investitionen in Bundesanleihen und US-Staatsanleihen, die wir eingegangen waren, um das Risiko eines langsameren Wirtschaftswachstum im Verbund mit steigenden Preisen (Stagflation) zu steuern, wurden während der markanten Marktwende im August abgestraft

- Unsere Bestände in chinesischen Aktien, da die von der chinesischen Regierung gesetzten Anreize kaum Wirkung zeigten und das Land weiterhin durch seine „Null-Covid-Politik“ gelähmt wurde

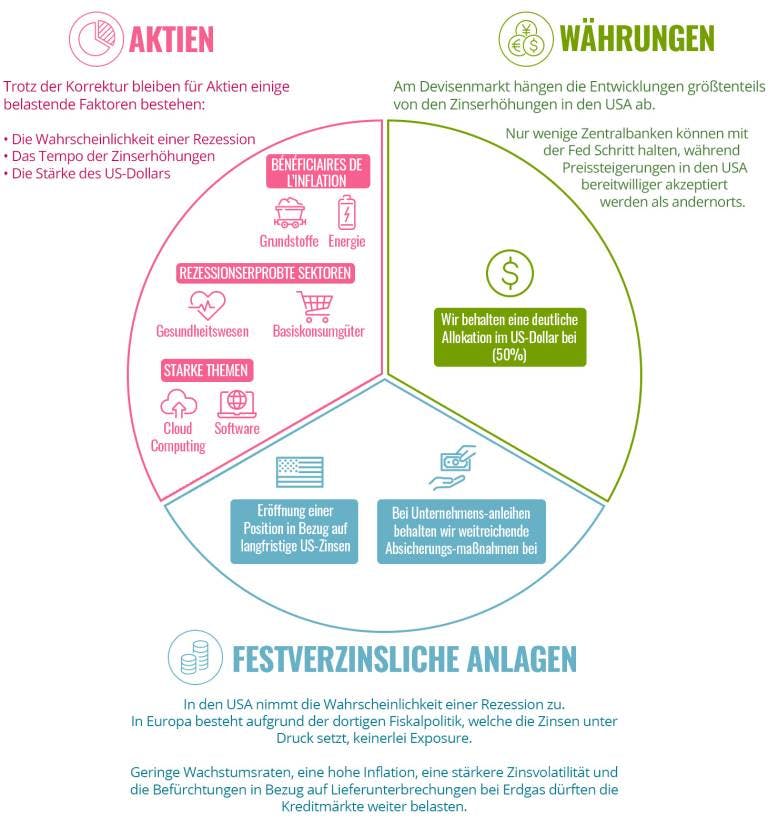

Umsichtige Haltung mit Schwerpunkt auf rezessionserprobten Aktien

Von der US-Notenbank (Fed) bis hin zur Europäischen Zentralbank (EZB) haben die maßgeblichen Notenbanken wiederholt ihre Bereitschaft bekräftigt, die Inflation einzudämmen, selbst wenn dadurch eine Rezession ausgelöst werden sollte. Die Konsequenzen dieser Bemühungen spiegeln sich in den Anlagekursen noch nicht vollständig wider.

Wir gehen davon aus, dass sich die Gewinnrückgänge in den USA ausweiten und verschlimmern werden. Zudem muss die Fed eine höhere Arbeitslosenquote in Kauf nehmen, um die Inflation unter Kontrolle zu halten. Wir glauben daher, dass die Gewinnkontraktion bereits ab Mitte 2023 zu einer Rezession führen wird. In Europa könnte sich aufgrund des Energieschocks eine Rezession schon Ende 2022 einstellen.

Ihre Schwere hängt von den fiskalpolitischen Maßnahmen und deren Größenordnung ab, sofern sich die Regierungen derlei Schritte überhaupt leisten können.

1Wir sind entschlossen, die verbleibenden russischen Wertpapiere in unseren Portfolios zu verkaufen, soweit die Marktbedingungen dies zulassen, da unser oberstes Ziel darin besteht, die Interessen unserer Anleger zu schützen.

Carmignac Patrimoine A EUR Acc

Empfohlene Mindestanlagedauer

Geringstes Risiko Höchstes Risiko

AKTIENRISIKO: Änderungen des Preises von Aktien können sich auf die Performance des Fonds auswirken, deren Umfang von externen Faktoren, Handelsvolumen sowie der Marktkapitalisierung abhängt.

ZINSRISIKO: Das Zinsrisiko führt bei einer Veränderung der Zinssätze zu einem Rückgang des Nettoinventarwerts.

KREDITRISIKO: Das Kreditrisiko besteht in der Gefahr, dass der Emittent seinen Verpflichtungen nicht nachkommt.

WÄHRUNGSRISIKO: Das Währungsrisiko ist mit dem Engagement in einer Währung verbunden, die nicht die Bewertungswährung des Fonds ist.

Der Fonds ist mit einem Kapitalverlustrisiko verbunden.