- Beliebte Suchen :

DIE ANLEIHEFONDSPALETTE VON CARMIGNAC

Ausnutzen des Konjunkturzyklus: mit einem flexiblen Ansatz langfristig zum Erfolg

Um sich an die verschiedenen Phasen des Konjunkturzyklus anzupassen, kann Flexibilität den Unterschied ausmachen. Wir bei Carmignac besitzen dank unserer Unabhängigkeit seit mehr als 30 Jahren die notwendige Freiheit für eine agile Verwaltung und können so Anlagechancen überall dort wahrnehmen, wo sie sich bieten. Unsere Anleihefonds sind der beste Beweis dafür. Sie stützen sich auf einen durch und durch flexiblen Ansatz, der von einem disziplinierten Risikomanagement flankiert wird. Unsere Fonds wurden so konzipiert, dass sie sich an steigende wie an fallende Marktzyklen anpassen können.

FÜNF FONDS, DIE SICH ERGÄNZEN UND DERSELBEN PHILOSOPHIE FOLGEN

Alle unsere Anleihefonds folgen ein und derselben Philosophie: Sie ist durch einen aktiven, globalen und benchmarkunabhängigen Investmentansatz gekennzeichnet, der auf hohe Flexibilität bei der Verwaltung der Exposures in den verschiedenen Segmenten des Anleiheuniversums setzt.

Flexible Allokation

Aktives Exposuremanagement durch eine Reihe spezieller Tools.

Globaler Ansatz

Ein umfassendes und breit gefächertes Anlageuniversum

Benchmarkunabhängige Verwaltung

Eine Allokation ohne Einschränkungen durch einen Referenzindikator

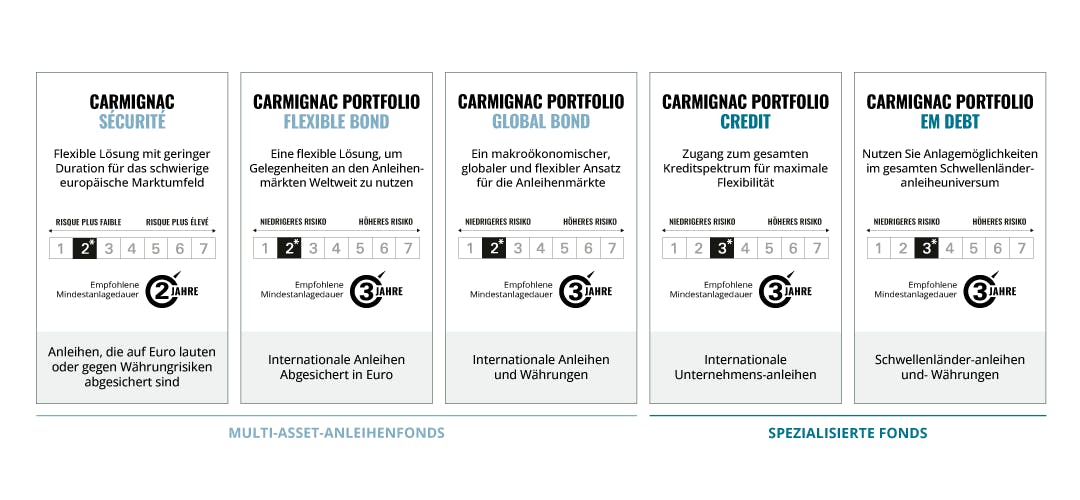

Unsere Fondspalette umfasst fünf sich ergänzende Anlagelösungen, die auf verschiedene Anlegerprofile abgestimmt sind. Die Fonds unterscheiden sich somit durch ihre Anlageuniversen und -prozesse sowie ihre Performancetreiber:

Unsere Fondspalette wurde entwickelt, um mit Zins-, Kredit- oder Währungsstrategien in Industrie- oder Schwellenländern, den unterschiedlichen Bedürfnissen der Anleger zu entsprechen und dabei ihre Anlageziele und ihre Volatilitätstoleranz zu berücksichtigen.

UNSERE FONDS IM ÜBERBLICK

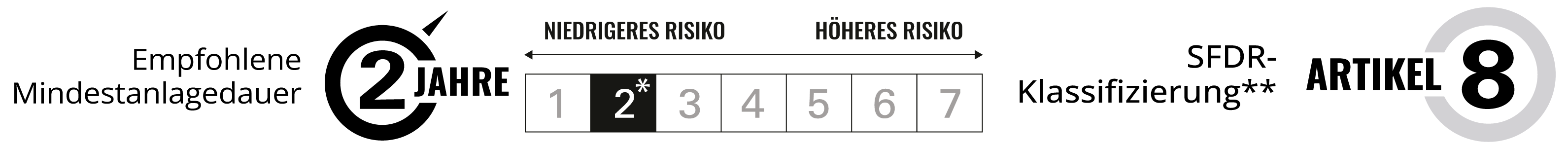

CARMIGNAC SÉCURITÉ

Der Carmignac Sécurité ist ein Fonds mit geringer modifizierter Duration, der hauptsächlich in Anleihen investiert ist, die auf Euro lauten oder gegen das Währungsrisiko abgesichert sind, und darauf abzielt, die Gelegenheiten auf europäischen Märkten wahrzunehmen und gleichzeitig die Volatilität zu begrenzen.

- Flexibler Ansatz dank einer aktiven Steuerung der modifizierten Duration (von -3 bis +4).

- Auf „High Yield“-Unternehmensanleihen begrenztes Exposure und durchschnittliches Mindestrating von „Investment Grade“.

- Rigoroses Risikomanagement, das sowohl finanzielle als auch nicht-finanzielle Kriterien berücksichtigt (SFDR-Klassifizierung**: Artikel 8).

Für Anleger auf der Suche nach einer eher konservativen Lösung, die Chancen auf den europäischen Anleihenmärkten wahrnehmen möchten. Empfohlener Anlagehorizont: 2 Jahre Zum Fondsprofil

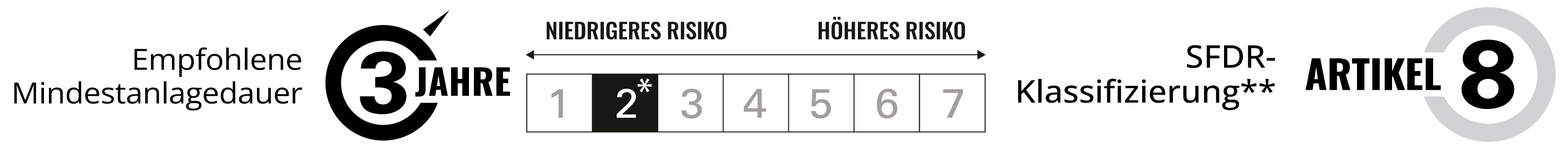

CARMIGNAC PORTFOLIO FLEXIBLE BOND

Der Carmignac Portfolio Flexible Bond ist ein internationaler Fonds, der weltweit Zins- und Kreditstrategien anwendet. Der Fonds zielt darauf ab, Gelegenheiten an den Anleihemärkten wahrzunehmen und deckt dabei systematisch das Wechselkursrisiko ab.

- Eine Lösung für die Anleihenallokation, bei der eine „Top-down-Analyse“ mit einer „Bottom-up-Auswahl“ kombiniert wird.

- Eine dynamische Steuerung der modifizierten Duration (von -3 bis +8), damit Anleger sowohl von steigenden als auch von fallenden Zinsen profitieren können.

- Rigoroses Risikomanagement, das sowohl finanzielle als auch nicht-finanzielle Kriterien berücksichtigt (SFDR-Klassifizierung**: Artikel 8).

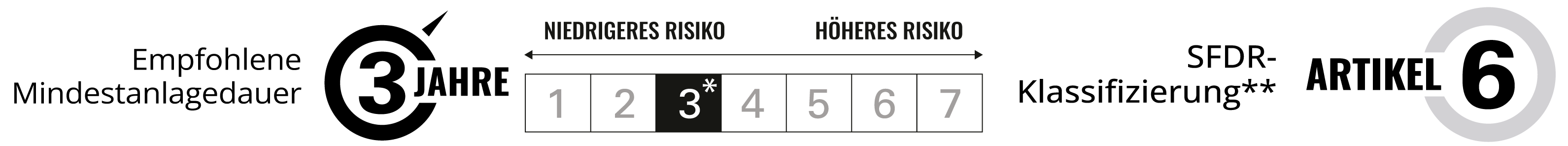

Für Anleger auf der Suche nach einer Vermögensallokation, die darauf abzielt, die Anleihenmärkte zu übertreffen, und zugleich eine Absicherung gegen das Währungsrisiko bietet. Empfohlener Anlagehorizont: 3 Jahre Zum Fondsprofil

CARMIGNAC PORTFOLIO GLOBAL BOND

Der Carmignac Portfolio Global Bond ist ein internationaler Fonds, der über Zins-, Kredit- und Währungsstrategien von zahlreichen Performancetreibern im Anleihebereich profitieren soll.

- Zahlreiche Performancetreiber auf den Märkten der Industrie- und Schwellenländer.

- Breite Durationsspanne (von -4 bis +10) verbunden mit der Möglichkeit, ohne geografische oder sektorielle Beschränkungen zu investieren.

- Diszipliniertes Risikomanagement, das sowohl finanzielle als auch nicht-finanzielle Kriterien berücksichtigt (SFDR-Klassifizierung**: Artikel 8).

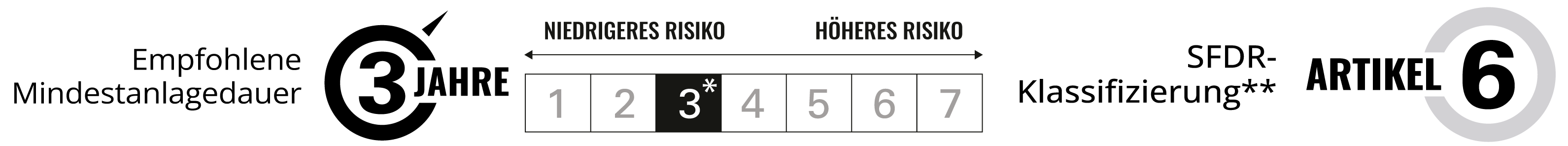

Für Anleger auf der Suche nach einem makroökonomischen, globalen und flexiblen Ansatz, die die vielfältigen Performancetreiber der Anleihenmärkte nutzen möchten. Empfohlener Anlagehorizont: 3 Jahre Zum Fondsprofil

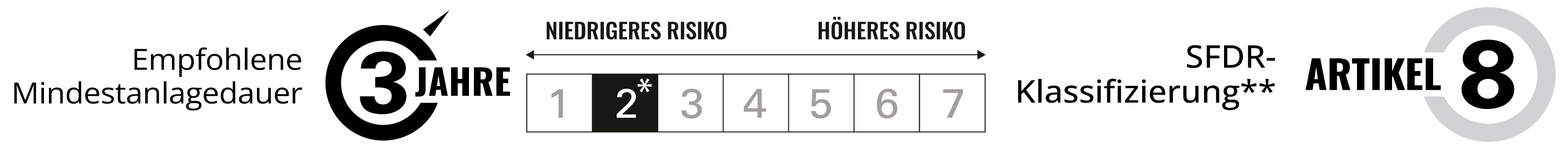

CARMIGNAC PORTFOLIO CREDIT

Der Carmignac Portfolio Credit ist ein internationaler Fonds, der opportunistisch weltweit Kreditstrategien anwendet.

- Zugriff auf das gesamte Universum von Unternehmensanleihen bei maximaler Flexibilität.

- Suche nach dem optimalen Risiko-Rendite-Verhältnis über den gesamten Kreditzyklus.

- Rigorose Titelauswahl: die berücksichtigten Anlagegelegenheiten werden eingehend analysiert.

Für Anleger, die ihrem Portfolio mit einer vielseitigen Lösung Dynamik verleihen wollen, um der Volatilität auf den Kreditmärkten zu begegnen. Empfohlener Anlagehorizont: 3 Jahre Zum Fondsprofil

CARMIGNAC PORTFOLIO EM DEBT

Carmignac Portfolio EM Debt implementiert Lokal- und Fremdwährungsanleihen sowie Währungsstrategien in Schwellenländern durch einen flexiblen und von Überzeugungen getragenen Ansatz.

- Zugang zu vielen Performancetreibern auf den Anleihemärkten der Schwellenländer.

- Eine überzeugungsorientierte und Benchmark-unabhängige Philosophie, um attraktive Chancen in den Schwellenländern zu ermitteln.

- Ein Anlageprozess, bei dem „Top-down“-, „Bottom-up“- sowie ESG-Analysen (mit den Kriterien Umwelt, Soziales und Unternehmensführung) kombiniert werden. SFDR-Klassifizierung**: Artikel 8

Für Anleger, die nach höheren Renditen suchen, indem sie das Potenzial der Schwellenländer nutzen und das Risikomanagement an dieses Universum anpassen. Empfohlener Anlagehorizont: 3 Jahre Zum Fondsprofil

KOMPETENZEN IM GESAMTEN ANLEIHESPEKTRUM

Seit der Unternehmensgründung ist unser Investmentteam im Bereich Fixed Income stetig gewachsen. Das Team ist äußerst solide und besteht heute aus erfahrenen Fondsmanagern und Analysten, die ein breites Spektrum von Strategien, Regionen und Vermögensklassen abdecken. Unsere Fonds profitieren von der globalen Expertise des Teams und den zusätzlichen Kompetenzen der einzelnen Mitglieder im Hinblick auf sämtliche Segmente des Anleiheuniversums. Internationale Zinsmärkte, europäische Zinsmärkte, Kreditmarkt, Schwellenländer. Fondsmanager und Analysten arbeiten eng zusammen, um eine optimale Anlagenallokation aufbauen zu können, die dem Risiko-Rendite-Verhältnis ihres Portfolios entspricht.

LANGJÄHRIGE ERFAHRUNG

Anlageerfahrung an den Anleihemärkten:

unseres gesamten verwalteten Vermögens sind in Anleihen investiert; dies entspricht mehr als 18.1 Milliarden Euro*.

Fondsmanager und Analysten im Fixed Income Team mit durchschnittlich 18 Jahren Erfahrung.

*Quelle: Carmignac, 30.06.2023. In diesen Zahlen sind 12.7% (3.8 Milliarden Euro) Geld und geldähnliche Vermögenswerte enthalten.

UNSERE NEUESTEN ARTIKEL ZU DEN FONDS

Carmignac P. Flexible Bond: Q2 2023 – Letter from the Portfolio Managers

Find out our views and positioning on the Fund for the second quarter of 2023.

Schwellenländer: Kurs auf Osteuropa

Man muss nicht in die Ferne schweifen, um vom Schwellenländerpotenzial zu profitieren.

Wenn die Volatilität an den Anleihemärkten extreme Höhen erreicht

Kurz vor einem Wendepunkt wächst in der Regel die Unsicherheit an den Märkten. Sobald sich ein neuer Trend abzeichnet, lässt sie hingegen nach.

Hauptrisiken von Fonds

Carmignac Sécurité

ZINSRISIKO: Das Zinsrisiko führt bei einer Veränderung der Zinssätze zu einem Rückgang des Nettoinventarwerts. KREDITRISIKO: Das Kreditrisiko besteht in der Gefahr, dass der Emittent seinen Verpflichtungen nicht nachkommt. KAPITALVERLUSTRISIKO: Das Portfolio besitzt weder eine Garantie noch einen Schutz des investierten Kapitals. Der Kapitalverlust tritt ein, wenn ein Anteil zu einem Preis verkauft wird, der unter seinem Kaufpreis liegt. WÄHRUNGSRISIKO: Das Währungsrisiko ist mit dem Engagement in einer Währung verbunden, die nicht die Bewertungswährung des Fonds ist.

Carmignac Portfolio Flexible Bond

ZINSRISIKO: Das Zinsrisiko führt bei einer Veränderung der Zinssätze zu einem Rückgang des Nettoinventarwerts. KREDITRISIKO: Das Kreditrisiko besteht in der Gefahr, dass der Emittent seinen Verpflichtungen nicht nachkommt. WÄHRUNGSRISIKO: Das Währungsrisiko ist mit dem Engagement in einer Währung verbunden, die nicht die Bewertungswährung des Fonds ist. AKTIENRISIKO: Änderungen des Preises von Aktien können sich auf die Performance des Fonds auswirken, deren Umfang von externen Faktoren, Handelsvolumen sowie der Marktkapitalisierung abhängt.

Carmignac Portfolio Global Bond

KREDITRISIKO: Das Kreditrisiko besteht in der Gefahr, dass der Emittent seinen Verpflichtungen nicht nachkommt. ZINSRISIKO: Das Zinsrisiko führt bei einer Veränderung der Zinssätze zu einem Rückgang des Nettoinventarwerts. WÄHRUNGSRISIKO: Das Währungsrisiko ist mit dem Engagement in einer Währung verbunden, die nicht die Bewertungswährung des Fonds ist. RISIKO IN VERBINDUNG MIT DER VERWALTUNG MIT ERMESSENSSPIELRAUM: Die von der Verwaltungsgesellschaft vorweggenommene Entwicklung der Finanzmärkte wirkt sich direkt auf die Performance des Fonds aus, die von den ausgewählten Titeln abhängt.

Carmignac Portfolio Credit

Kreditrisiko: Das Kreditrisiko besteht in der Gefahr, dass der Emittent seinen Verpflichtungen nicht nachkommt. Zinsrisiko: Das Zinsrisiko führt bei einer Veränderung der Zinssätze zu einem Rückgang des Nettoinventarwerts. Liquiditätsrisiko: Punktuelle Marktstörungen können die Preisbedingungen beeinträchtigen, zu denen der Investmentfonds gegebenenfalls Positionen auflösen, aufbauen oder verändern muss. Risiko in Verbindung mit der Verwaltung mit Ermessensspielraum: Die von der Verwaltungsgesellschaft vorweggenommene Entwicklung der Finanzmärkte wirkt sich direkt auf die Performance des Fonds aus, die von den ausgewählten Titeln abhängt.

Carmignac Portfolio EM Debt

RISIKO IN VERBINDUNG MIT SCHWELLENLÄNDERN: Die Bedingungen in Bezug auf die Funktionsweise und die Überwachung der Schwellenländermärkte können sich von den für die großen internationalen Börsenplätze geltenden Standards unterscheiden und Auswirkungen auf die Bewertung der börsennotierten Instrumente haben, in die der Fonds anlegen kann. ZINSRISIKO: Das Zinsrisiko führt bei einer Veränderung der Zinssätze zu einem Rückgang des Nettoinventarwerts. WÄHRUNGSRISIKO: Das Währungsrisiko ist mit dem Engagement in einer Währung verbunden, die nicht die Bewertungswährung des Fonds ist. KREDITRISIKO: Das Kreditrisiko besteht in der Gefahr, dass der Emittent seinen Verpflichtungen nicht nachkommt.

Die Fonds sind mit einem Kapitalverlustrisiko verbunden.

*Anteilsklasse A EUR Acc. Risiko Skala von KID (Basisinformationsblatt). Das Risiko 1 ist nicht eine risikolose Investition. Dieser Indikator kann sich im Laufe der Zeit verändern. **Die Offenlegungsverordnung (Sustainable Finance Disclosure Regulation - SFDR) 2019/2088 ist eine europäische Verordnung, die Vermögensverwalter dazu verpflichtet, ihre Fonds u. a. als solche zu klassifizieren: „Artikel 8“ - Förderung ökologischer und sozialer Eigenschaften; „Artikel 9“ - Investitionen mit messbaren Zielen nachhaltig machen; bzw. „Artikel 6“ - keine unbedingten Nachhaltigkeitsziele. Weitere Informationen finden Sie unter: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=de .

GLOSSAR

• Benchmarkunabhängig: Der Portfolioaufbau ist das Ergebnis der Sichtweisen und Marktanalysen der Fondsmanager und orientiert sich nicht an einer Benchmark. • Volatilität: Schwankung des Kurses / der Notierung eines Titels, eines Fonds, eines Marktes oder eines Indikators über einen gegebenen Zeitraum, anhand der das mit einer Anlage verbundene Risiko gemessen werden kann. Sie wird anhand der Standardabweichung bestimmt, die sich aus der Quadratwurzel der Varianz ergibt. Die Varianz errechnet sich aus dem quadrierten Mittelwert der durchschnittlichen Abweichungen. Je höher die Volatilität ist, desto höher ist auch das mit dieser Anlage verbundene Risiko. • Duration: Die Duration einer Anleihe entspricht dem Zeitraum, nach dessen Ablauf ihre Rentabilität nicht mehr von Veränderungen des Zinssatzes beeinträchtigt wird. Die Duration ist gleichzusetzen mit der durchschnittlichen Laufzeit nach Abzinsung sämtlicher Cashflows (Zinsen und Kapital). • Modifizierte duration: Die modifizierte Duration einer Anleihe misst das Risiko, das aus einer gegebenen Veränderung des Zinssatzes resultiert. Eine modifizierte Duration von +2 bedeutet, dass bei einem plötzlichen Anstieg des Zinssatzes um 1% der Wert des Portfolios um 2% sinkt. • High Yield: Anleihen oder Kredite, deren Rating aufgrund ihres höheren Ausfallrisikos unterhalb der Kategorie „Investment Grade“ liegt, werden als High Yield bezeichnet. Diese Titel werden in der Regel höher verzinst. • Investment Grade : Anleihen oder Kredite, denen von den Ratingagenturen ein Rating von AAA bis BBB- verliehen wurde, das einem in der Regel relativ niedrigen Ausfallrisiko entspricht, gehören der Investment Grade-Kategorie an. • Top-down-Ansatz, Top-down-Investment: Anlagestrategie, bei der die besten Sektoren oder Branchen ausgewählt werden, um nach Analyse des gesamten Sektors und der allgemeinen wirtschaftlichen Trends dort anzulegen (im Gegensatz zu Bottom-up-Investment). • Bottom-up-Ansatz, Bottom-up-Investment: Auf der Analyse von Unternehmen basierende Anlagestrategie, bei der Vergangenheit, Führung und Potenzial der betreffenden Unternehmen als wichtiger gelten als die allgemeinen Trends des Marktes oder des Sektors (im Gegensatz zu Top-down-Investment). • Kreditzyklus: Ein Kreditzyklus beschreibt die verschiedenen Phasen des Zugangs von Kreditnehmern zu Krediten. Er wechselt zwischen Zeiten, in denen Kredite schneller vergeben werden, aufgrund niedriger Zinsen und kurzer Laufzeiten, und Kontraktionsphasen, in denen die Kreditvorschriften restriktiver und die Zinssätze höher sind. MARKETING-ANZEIGE. Bitte lesen Sie den KID/Prospekt bevor Sie eine endgültige Anlageentscheidung treffen. Quelle: Carmignac, Stand 30.06.2023 . Dieses Video darf weder ganz noch teilweise ohne vorherige Genehmigung durch die Verwaltungsgesellschaft reproduziert werden. Es stellt weder ein Zeichnungsangebot noch eine Anlageberatung dar. Die in diesem Video enthaltenen Informationen können unvollständig sein und ohne vorherige Ankündigung geändert werden. Die Verwaltungsgesellschaft kann den Vertrieb in Ihrem Land jederzeit einstellen. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter folgenden Links abrufen (Absatz 6): für Deutschland: https://www.carmignac.de/de_DE/article-page/verfahrenstechnische-informationen-1760, für Osterreich: https://www.carmignac.at/de_AT/article-page/verfahrenstechnische-informationen-1760, in der Schwei: https://www.carmignac.ch/de_CH/article-page/verfahrenstechnische-informationen-1760. Der Verweis auf ein Ranking oder eine Auszeichnung, ist keine Garantie für die zukünftigen Ergebnisse des OGAW oder des Managers. Die frühere Wertentwicklung ist kein Indikator für künftige Renditen. Die Wertentwicklungen verstehen sich nach Abzug von Gebühren (mit Ausnahme der Ausgabegebühren, die der Vertriebsstelle zustehen). Die Rendite von Anteilen, die nicht gegen das Währungsrisiko abgesichert sind, kann infolge von Währungsschwankungen steigen oder fallen. Bei der Entscheidung, in den beworbenen Fonds zu investieren, alle Eigenschaften oder Ziele des beworbenen Fonds berücksichtigt werden sollten, wie sie in seinem Prospekt oder in den Informationen beschrieben sind. Carmigac Sécurité ist ein Investmentfonds in der Form von vertraglich geregeltem Gesamthandseigentum (FCP), der der OGAW-Richtlinie nach französischem Recht entspricht. Carmignac Portfolio bezieht sich auf die Teilfonds der Carmignac Portfolio SICAV, einer Investmentgesellschaft luxemburgischen Rechts, die der OGAW-Richtlinie entspricht. Der Zugang zu den Fonds kann für bestimmte Personen oder Länder Einschränkungen unterliegen. Die Fonds wurden nicht gemäß dem „US Securities Act“ von 1933 registriert. Gemäß der Definition der US-amerikanischen Verordnung „US Regulation S“ und FATCA dürfen die Fonds weder direkt noch indirekt zugunsten oder im Namen einer „US-Person“ angeboten oder verkauft werden. Die Risiken, Gebühren und laufenden Kosten sind in den wesentlichen Anlegerinformationen (Key Information Document, KID) beschrieben. Die wesentlichen Anlegerinformationen müssen dem Zeichner vor der Zeichnung ausgehändigt werden. Der Zeichner muss die wesentlichen Anlegerinformationen lesen. Anleger können einen teilweisen oder vollständigen Verlust ihres Kapitals erleiden, da das Kapital der Fonds nicht garantiert ist. ● Für Deutschland: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.de zur Verfügung und sind auf Anforderung bei der Verwaltungsgesellschaft bzw. ● Für Osterreich: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.at zur Verfügung und sind auf Anforderung bei der Erste Bank der österreichischen Sparkassen AG OE 01980533/ Produktmanagement Wertpapiere, Petersplatz 7, 1010 Wien, erhältlich. In der Schweiz: die Prospekte, KID und Jahresberichte stehen auf der Website www.carmignac.ch zur Verfügung und sind bei unserem Vertreter in der Schweiz erhältlich, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Die Zahlungsdienst ist die CACEIS Bank, Montrouge, succursale de Nyon / Suisse Route de Signy 35, 1260 Nyon.