Flash Note

Wann ist der richtige Zeitpunkt zum Investieren?

- Veröffentlicht am

-

Länge

2 Minuten Lesedauer

Die Kursentwicklungen an den Börsen sind selbst für gut informierte Experten kaum vorhersehbar, da die Finanzmärkte von verschiedenen geopolitischen, wirtschaftlichen und weiteren Faktoren bestimmt werden. Dennoch gibt es Möglichkeiten, um entspannt zu investieren.

Wann ist der richtige Zeitpunkt zum Investieren? Wie kann man sichergehen, dass es nicht der falsche Moment ist? Diese und ähnliche Fragen können vor einer Geldanlage stellen.

Niemand ist vor Ereignissen gefeit, die die Finanzmärkte erschüttern können, wie die COVID-19-Pandemie oder der Krieg in der Ukraine jüngst gezeigt haben. Ein Grundsatz ist scheint allerdings unumstritten: Die Ersparnisse sollten über einen längeren Zeitraum hinweg investiert werden. Dies ist durch Anlagen in regelmäßigen Abständen bzw. in Tranchen oder durch Sparpläne möglich, bei denen automatisch und regelmäßig in ein oder mehrere Sparprodukte investiert werden kann.

Warum sollte man regelmäßig investieren?

Um Risiken zu begrenzen, sollte man regelmäßig investieren, ohne sich den Kopf über den idealen Zeitpunkt zu zerbrechen, der sich ohnehin erst im Nachhinein bestimmen lässt. Mit dieser Strategie lassen sich die Unwägbarkeiten der Finanzmärkte meistern. In manchen Monaten werden Gewinne verzeichnet und in anderen nicht. Durch die Regelmäßigkeit lässt sich jedoch die Wertentwicklung der Anlagen glätten.

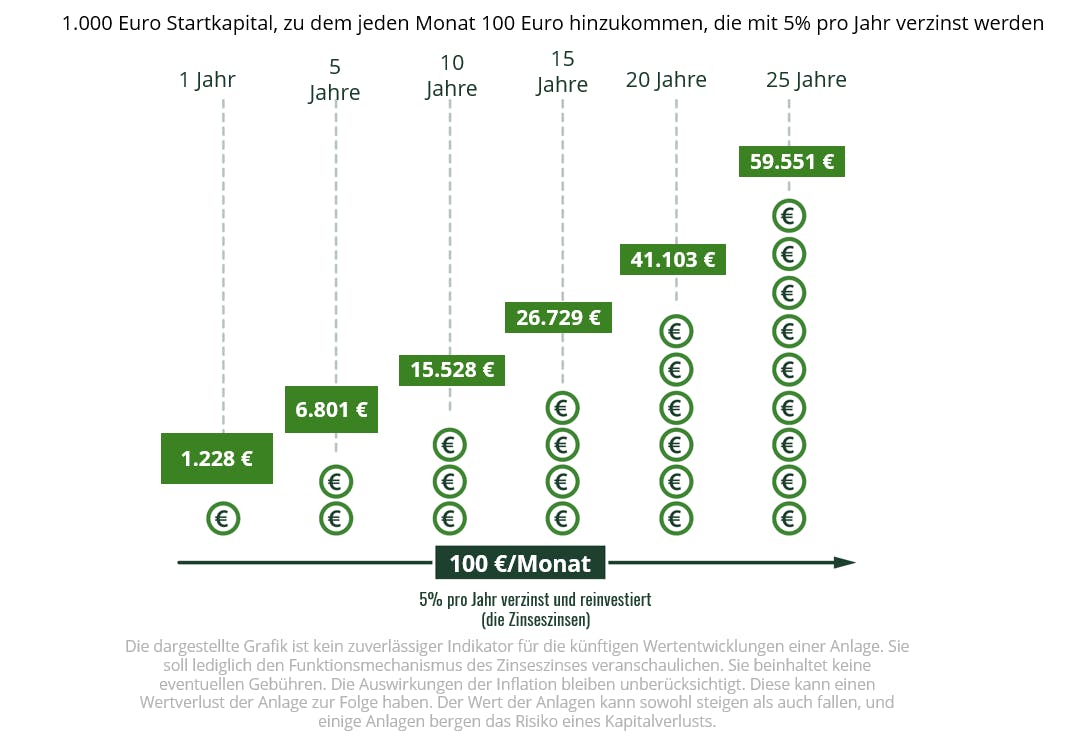

Wenn man jeden Monat denselben Betrag anlegt, reduziert sich zudem der Sparaufwand. Daher kann man gar nicht früh genug anfangen. Je früher Sie anfangen zu sparen, desto mehr kann Ihr Kapital wachsen. Im Laufe der Zeit kommen Zinsen zum Anfangskapital hinzu. Diese Zinsen bringen ihrerseits wieder Zinsen. Das ist das Schöne am Zinseszins.

Vorteil des Zinseszinses:

Warum sollten Sie langfristig investieren?

Aus statistischer Sicht ist langfristiges Investieren eine vielversprechende Strategie. In den USA beispielsweise beläuft sich die durchschnittliche jährliche Rendite des Aktienindex1 S&P 500, der die 500 größten US-Unternehmen umfasst, zwischen 1965 bis 2021 auf 10,5%, wenn die ausgeschütteten Dividenden reinvestiert werden.

Außerdem lassen sich im Laufe der Zeit die Schwankungen an den Finanzmärkten ausgleichen. Statistisch betrachtet gilt: Je länger die Anlagedauer ist, desto seltener werden Verluste erlitten. Laut einer Studie der französischen Finanzmarktaufsicht (AMF) für den Zeitraum 1950–2020 kann die durchschnittliche jährliche Gewinnerwartung 36% betragen, wenn französische Aktien drei Jahre lang gehalten werden. Das Verlustrisiko liegt dabei allerdings über 18%. Umgekehrt betragen der potenzielle Gewinn bei einer Haltedauer französischer Aktien von 20 Jahren 13,6% und das Verlustrisiko nur noch 3%.

Darüber hinaus sind langfristige Anlagen für die gesamte Wirtschaft positiv, angefangen von der Finanzierung von Infrastruktur und innovativen Projekten bis hin zur Entwicklung junger Unternehmen. Hinzu kommt eine starke soziale Dimension, da über die Dauer Unternehmen bei ihren Bemühungen unterstützt werden können, ihre Unternehmensführung, ihre CO2-Bilanz und die Arbeitsbedingungen zu verbessern.

Dennoch sind vor allem die persönlichen Ziele des Anlegers für die Wahl seiner Anlagen ausschlaggebend. Um beispielsweise Vermögen für den Kauf eines Hauptwohnsitzes aufzubauen, sind kurz- bis mittelfristige Anlagen zu bevorzugen. Für die Altersvorsorge sollten Anleger dagegen langfristig investieren.

1Ein Aktienindex enthält Aktien, die die Bewertung eines Marktes oder Sektors ermöglichen. Aktienindizes sind zentral für die Vermögensverwaltung und werden häufig als Referenzwerte eingesetzt, um die von Portfoliomanagern erzielte Performance zu beurteilen.