Carmignac P. EM Debt: Letter from the Fund Managers

Carmignac P. EM Debt gained +1.42% (for the FW Eur Acc share net of fees) in the first quarter of 2024, while its reference indicator1 rose by only +0.88%.

Market environment

The initial excitement surrounding sovereign rates at the end of 2023 turned out to be short-lived. Starting from the first weeks of January, the strength of economic activity, particularly in the United States where growth remains above its potential, the surge in risky assets driven by the acceleration of the artificial intelligence theme, and the significant issuance of bonds to finance public deficits that are normalizing at a slow pace, led to higher global rates (returning to levels close to the average for 2023). This also dashed hopes for continued disinflation in the United States, although this seems to be less of a concern in Europe. In fact, in the Eurozone, headline inflation continued to decline in March to +2.4% YoY, and producer prices also fell more than expected at -1% MoM. However, services inflation has remained stubbornly high at 4% for the past three months.

Given these circumstances, the possibility of a coordinated interest rate cut trajectory between the European Central Bank and the Federal Reserve appears to be diminishing. Additionally, the Bank of Japan ended its negative interest rate policy by raising rates from -0.1% to a range of 0%-0.1%.

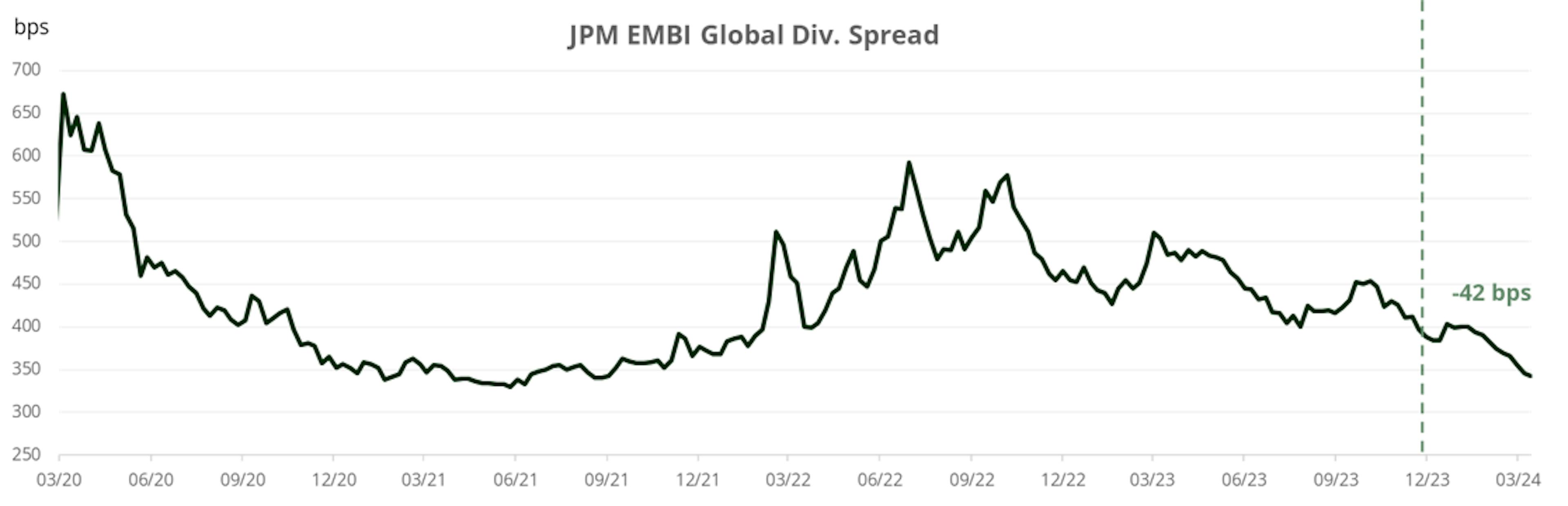

Turning to emerging countries, we also witnessed a significant number of central bank meetings during the quarter. We observed that many of them have adopted a slightly more restrictive tone compared to before. While some central banks in the Latin American region continued their cycle of interest rate cuts, their outlook for the future has changed somewhat. Most central banks in emerging countries are now reducing the magnitude of their interest rate cuts or adopting a pause stance. As a result, the performance of the local debt index (expressed in euros) has been relatively neutral this quarter. However, despite the upward movement of rates in developed countries, local rates have once again proven to be less sensitive and more resilient. On the other hand, the emerging debt market in hard currencies has continued to perform exceptionally well, primarily due to a tightening of spreads (-42 bps since the beginning of the year, as shown in the chart below).

Among the notable events during the period, we highlight:

- China continued its stimulus yet that seems insufficient to boost its economy or improve its real estate sector for the moment.

- The Egyptian central bank, which raised the deposit rate to 27.25% (by 600 basis points) and allowed the currency to float, resulting in an immediate devaluation of -38%. As a result, the IMF increased its aid program to the country from 3 to 8 billion dollars. This was accompanied by additional multilateral support from the World Bank and the European Union. As a result, we have witnessed a strong appreciation of Egyptian external debt.

- Banxico (maxico’s Central Bank) started cutting rated with a shy -25 bps that in the end confirmed that the first cut was a hawkish cut.

- EM disinflation is nearing its final stage, as the boost from commodity prices, supply chain stabilization, and base effects has already passed.

What have we done in this context?

The fund recorded a positive performance in the first quarter, above its benchmark. Our selection of emerging market debt in hard currency continued to generate positive performance. It is interesting to note that the fundamentals of high-yielding EM issuers have generally improved, supporting the recent tightening of spreads. Among the main contributors to the performance of the strong currency debt, we can notably mention Argentina, Ecuador, Ukraine, Romania, and Ghana to name a few.

As for emerging market debt denominated in local currency, its contribution was more neutral, with Poland being among the main contributors to the fund's performance. However, our long positioning in South African weighed on the performance of the fund, in fact the South African central bank is among those central banks that have adopted a pausing posture.

Corporate credit also continued to contribute positively to the fund's performance, thanks to the ongoing tightening of spreads in this sector. However, we maintain a high level of protection given the historically low credit spreads. In addition, our relative underweight in terms of interest rate sensitivity contributed positively to our performance compared to our benchmark. We maintained a cautious position in terms of overall duration throughout the period, with an interest rate sensitivity of approximately 3.9 at the end of the period. Ultimately, our currency strategies negatively impacted the fund's performance, particularly our long position in the Japanese yen. However, the Euro, the Indian rupee and the Kazakh tenge contributed positively to the fund's absolute performance.

Outlook for the next months

The latest macroeconomic indicators suggest that the low point of manufacturing activity is behind us in the United States, the eurozone, and China. This situation particularly supports our optimism regarding commodities such as copper and oil. This should benefit emerging market debt and currencies of commodity-producing emerging market countries. We have a positive view on the Brazilian real. In fact, with a dovish Fed and strong performance of risky assets in the backdrop of a "soft-to-no landing" global economy, high carry in select emerging markets, particularly in Latin America, remains favorable (whether it be in the currency, loclal rates).

We also maintain a constructive view on certain Asian currencies such as the Korean won, as their economies are expected to benefit from the rise of artificial intelligence. We also maintain our buying position on the Japanese yen as the Bank of Japan has started its rate hike cycle in March and is fighting against the depreciation of its currency. We also remain buyers of emerging market debt in strong currencies, although we are starting to take profits on our best-performing positions since the beginning of the year.

Regarding local rates, we believe that emerging markets have been less sensitive to the movements of rates in developed countries, with a few exceptions such as Chile or Colombia where inflation has been higher than expected. We particularly appreciate Mexican local rates where we anticipate further rate cuts from the central bank. Additionally, we are also positive on Brazilian rates where we believe the market's terminal rate is still too high. Finally, we continue to appreciate Chinese rates where we expect more accommodative measures.

Regarding hard currency debt, it is interesting to mention that the fundamentals of high-yield issuers have generally improved, which supports the recent tightening of spreads. However, these names remain very attractive in terms of yield. In fact, we have continued to reduce rates in Eastern Europe, particularly Hungarian bonds, as the market has already priced in a number of future rate cuts in the country.

In the current economic context, our interest rate sensitivity is close to 400 basis points, in line with the previous month, while continuing to protect the portfolio through index hedges (credit default swaps).

Sources: Carmignac, Bloomberg, 31/03/2024. 150% JP Morgan GBI – Emerging Markets Global Diversified Composite Unhedged EUR* + 50% JP Morgan EMBIG Diversified hedged in Euro (Since 02/01/2024). Performance of the FW EUR acc share class.

Past performance is not a reliable indicator of future performance. The return may increase or decrease as a result of currency fluctuations. Performances are net of fees (excluding possible entrance fees charged by the distributor).

Carmignac Portfolio EM Debt

Exploit fixed income opportunities across the entire emerging universeDiscover the fund pageCarmignac Portfolio EM Debt FW EUR Acc

- Empfohlene Mindestanlagedauer

- 3 Jahre

- Risikoskala*

- 3/7

- SFDR-Klassifizierung**

- Artikel 8

*Risiko Skala von KID (Basisinformationsblatt). Das Risiko 1 ist nicht eine risikolose Investition. Dieser Indikator kann sich im Laufe der Zeit verändern. **Die Offenlegungsverordnung (Sustainable Finance Disclosure Regulation - SFDR) 2019/2088 ist eine europäische Verordnung, die Vermögensverwalter dazu verpflichtet, ihre Fonds u. a. als solche zu klassifizieren: „Artikel 8“ - Förderung ökologischer und sozialer Eigenschaften; „Artikel 9“ - Investitionen mit messbaren Zielen nachhaltig machen; bzw. „Artikel 6“ - keine unbedingten Nachhaltigkeitsziele. Weitere Informationen finden Sie unter: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=de.

Hauptrisiken des Fonds

Kosten

- Einstiegskosten

- Wir berechnen keine Einstiegsgebühr.

- Ausstiegskosten

- Wir berechnen keine Ausstiegsgebühr für dieses Produkt.

- Verwaltungsgebühren und sonstige Verwaltungs- oder Betriebskosten

- 1,05% des Werts Ihrer Anlage pro Jahr. Hierbei handelt es sich um eine Schätzung auf der Grundlage der tatsächlichen Kosten des letzten Jahres.

- Erfolgsgebühren

- Für dieses Produkt wird keine erfolgsabhängige Provision berechnet.

- Transaktionskosten

- 0,57% des Werts Ihrer Anlage pro Jahr. Hierbei handelt es sich um eine Schätzung der Kosten, die anfallen, wenn wir die Basiswerte für das Produkt kaufen oder verkaufen. Der tatsächliche Betrag hängt davon ab, wie viel wir kaufen und verkaufen.

Annualisierte Performance

| Carmignac Portfolio EM Debt | 1.1 | -10.0 | 28.9 | 10.5 | 3.9 | -9.0 | 15.3 |

| Referenzindikator | 0.4 | -1.5 | 15.6 | -5.8 | -1.8 | -5.9 | 8.9 |

| Carmignac Portfolio EM Debt | + 3.5 % | + 8.0 % | + 5.5 % |

| Referenzindikator | + 1.5 % | + 1.1 % | + 1.3 % |

Quelle: Carmignac am 28 März 2024.

Die Wertentwicklung der Vergangenheit ist keine Garantie für die zukünftige Wertentwicklung. Die hier dargestellte Performance des Fonds beinhaltet alle jährlich auf Fondsebene anfallenden Kosten. Um den dargestellten Anlagebetrag von EUR 100 zu erreichen, hätte ein Anleger bei Erhebung eines Ausgabeaufschlags von X% XXX,XX EUR aufwenden müssen. Eventuell beim Anleger anfallende Depotgebühren würden das Anlageergebnis mindern.

Aktuelle Analysen

![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Fonds-Update – Carmignac Investissement

Fonds-Update – Carmignac Patrimoine

Marketing-Anzeige. Bitte lesen Sie den KID /Prospekt bevor Sie eine endgültige Anlageentscheidung treffen. Dieses Dokument ist für professionelle Kunden bestimmt.

Diese Unterlagen dürfen ohne die vorherige Genehmigung der Verwaltungsgesellschaft weder ganz noch in Auszügen reproduziert werden. Diese Unterlagen stellen weder ein Zeichnungsangebot noch eine Anlageberatung dar. Diese Unterlagen stellen keine buchhalterische, rechtliche oder steuerliche Beratung dar und sollten nicht als solche herangezogen werden. Diese Unterlagen dienen ausschließlich zu Informationszwecken und dürfen nicht zur Beurteilung der Vorzüge einer Anlage in Wertpapieren oder Anteilen, die in diesen Unterlagen genannt werden, oder zu anderen Zwecken herangezogen werden. Die in diesen Unterlagen enthaltenen Informationen können unvollständig sein und ohne vorherige Mitteilung geändert werden. Sie entsprechen dem Stand der Informationen zum Erstellungsdatum der Unterlagen, stammen aus internen sowie externen, von Carmignac als zuverlässig erachteten Quellen und sind unter Umständen unvollständig. Darüber hinaus besteht keine Garantie für die Richtigkeit dieser Informationen. Dementsprechend wird die Richtigkeit und Zuverlässigkeit dieser Informationen nicht gewährleistet und jegliche Haftung im Zusammenhang mit Fehlern und Auslassungen (einschließlich der Haftung gegenüber Personen aufgrund von Nachlässigkeit) wird von Carmignac, dessen Niederlassungen, Mitarbeitern und Vertretern abgelehnt.

Wertentwicklungen der Vergangenheit lassen keine Rückschlüsse auf zukünftige Wertverläufe zu. Wertentwicklung nach Gebühren (keine Berücksichtigung von Ausgabeaufschlägen die durch die Vertriebsstelle erhoben werden können)

Die Rendite von Anteilen, die nicht gegen das Währungsrisiko abgesichert sind, kann infolge von Währungsschwankungen steigen oder fallen.

Die Bezugnahme auf bestimmte Werte oder Finanzinstrumente dient als Beispiel, um bestimmte Werte, die in den Portfolios der Carmignac-Fondspalette enthalten sind bzw. waren, vorzustellen. Hierdurch soll keine Werbung für eine Direktanlage in diesen Instrumenten gemacht werden, und es handelt sich nicht um eine Anlageberatung. Die Verwaltungsgesellschaft unterliegt nicht dem Verbot einer Durchführung von Transaktionen in diesen Instrumenten vor Veröffentlichung der Mitteilung. Die Portfolios der Carmignac-Fondspalette können ohne Vorankündigung geändert werden.

Der Verweis auf ein Ranking oder eine Auszeichnung, ist keine Garantie für die zukünftigen Ergebnisse des OGAW oder des Managers.

Risiko Skala von KID (Basisinformationsblatt). Das Risiko 1 ist nicht eine risikolose Investition. Dieser Indikator kann sich im Laufe der Zeit verändern. Die empfohlene Anlagedauer stellt eine Mindestanlagedauer dar und keine Empfehlung, die Anlage am Ende dieses Zeitraums zu verkaufen.

Morningstar Rating™ : © Morningstar, Inc. Alle Rechte vorbehalten. Die hierin enthaltenen Informationen: sind für Morningstar und/oder ihre Inhalte-Anbieter urheberrechtlich geschützt; dürfen nicht vervielfältigt oder verbreitet werden; und deren Richtigkeit, Vollständigkeit oder Aktualität wird nicht garantiert. Weder Morningstar noch deren Inhalte-Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Informationen entstehen.

Bei der Entscheidung, in den beworbenen Fonds zu investieren, alle Eigenschaften oder Ziele des beworbenen Fonds berücksichtigt werden sollten, wie sie in seinem Prospekt oder in den Informationen beschrieben sind. Der Zugang zu den Fonds kann für bestimmte Personen oder Länder Einschränkungen unterliegen. Diese Unterlagen sind nicht für Personen in Ländern bestimmt, in denen die Unterlagen oder die Bereitstellung dieser Unterlagen (aufgrund der Nationalität oder des Wohnsitzes dieser Person oder aus anderen Gründen) verboten sind. Personen, für die solche Verbote gelten, dürfen nicht auf diese Unterlagen zugreifen. Die Besteuerung ist von den jeweiligen Umständen der betreffenden Person abhängig. Die Fonds sind in Asien, Japan und Nordamerika nicht zum Vertrieb an Privatanleger registriert und sind nicht in Südamerika registriert. Carmignac-Fonds sind in Singapur als eingeschränkte ausländische Fonds registriert (nur für professionelle Anleger). Die Fonds wurden nicht gemäß dem „US Securities Act“ von 1933 registriert. Gemäß der Definition der US-amerikanischen Verordnung „US Regulation S“ und FATCA dürfen die Fonds weder direkt noch indirekt zugunsten oder im Namen einer „US-Person“ angeboten oder verkauft werden. Die Risiken, Gebühren und laufenden Kosten sind in den wesentlichen Anlegerinformationen (Basisinformationsblatt, KID) beschrieben. Die wesentlichen Anlegerinformationen müssen dem Zeichner vor der Zeichnung ausgehändigt werden. Der Zeichner muss die wesentlichen Anlegerinformationen lesen. Anleger können einen teilweisen oder vollständigen Verlust ihres Kapitals erleiden, da das Kapital der Fonds nicht garantiert ist. Die Fonds sind mit dem Risiko eines Kapitalverlusts verbunden. Die Verwaltungsgesellschaft kann den Vertrieb in Ihrem Land jederzeit einstellen.

Carmignac Portfolio bezieht sich auf die Teilfonds der Carmignac Portfolio SICAV, einer Investmentgesellschaft luxemburgischen Rechts, die der OGAW-Richtlinie oder AIFM- Richtlinie entspricht.Bei den Fonds handelt es sich um Investmentfonds in der Form von vertraglich geregeltem Gesamthandseigentum (FCP), die der OGAW-Richtlinie nach französischem Recht entsprechen.

Für Deutschland: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.de zur Verfügung und sind auf Anforderung bei der Verwaltungsgesellschaft bzw. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz 6.

- Für Osterreich: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.at zur Verfügung und sind auf Anforderung bei der Erste Bank der österreichischen Sparkassen AG OE 01980533/ Produktmanagement Wertpapiere, Petersplatz 7, 1010 Wien, erhältlich. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz.

- In der Schweiz: die Prospekte, KID und Jahresberichte stehen auf der Website www.carmignac.ch zur Verfügung und sind bei unserem Vertreter in der Schweiz erhältlich, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Die Zahlungsdienst ist die CACEIS Bank, Montrouge, Zweigniederlassung Nyon / Schweiz Route de Signy 35, 1260 Nyon. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz 6.